Qu’est-ce que la liquidation dans les crypto-monnaies ? Un guide pour débutants sur les déclencheurs, les risques et les moyens de les éviter

Vuk Martinovic

Si vous tradez de la crypto assez longtemps, vous entendrez le mot liquidation encore et encore. Il apparaît généralement lorsque le marché évolue rapidement, que les taux de financement grimpent en flèche et que les traders disposant d’un effet de levier important perdent soudainement l’intégralité de leur position.

Pourquoi cela se produit-il ? Comment une bourse décide-t-elle de clôturer votre transaction ? Et surtout, comment l’éviter ?

Dans ce guide, je vais vous expliquer :

- Qu’est-ce que la liquidation dans les crypto-monnaies signifie

- Comment ça marche

- Qu’est-ce qui le déclenche

- Comment l’éviter

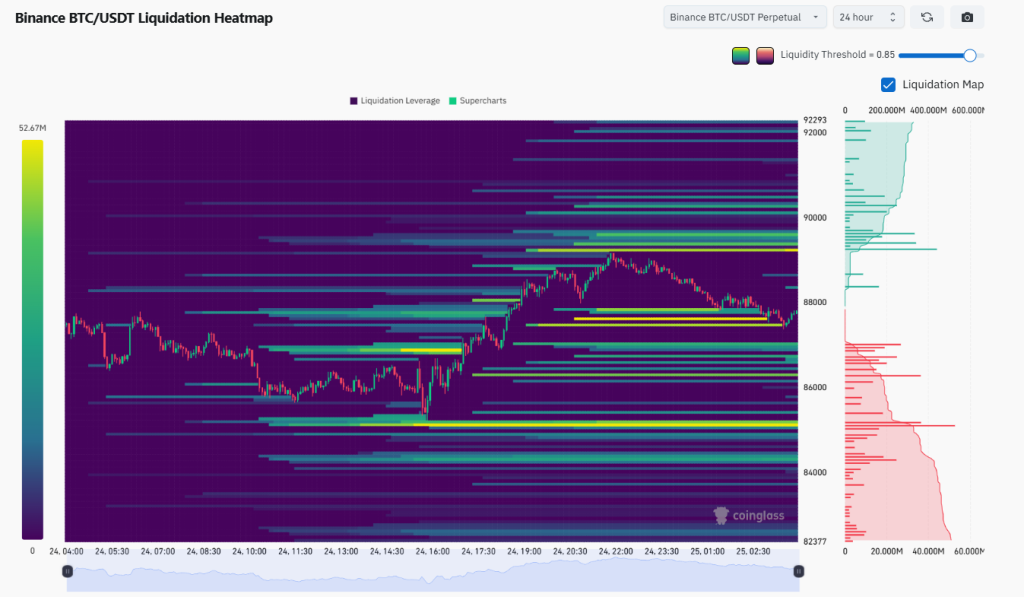

Je me pencherai également sur les cartes thermiques de liquidation de crypto-monnaies, qui mettent en évidence les niveaux de prix où de grands groupes de traders pourraient être liquidés. Ces outils vous aident à repérer les zones de risque avant que le marché ne les atteigne.

Commençons !

Les points clés à retenir

- La liquidation survient lorsque votre garantie ne peut plus couvrir vos pertes

- Un effet de levier élevé et une volatilité soudaine sont les déclencheurs les plus courants

- Des outils tels que les cartes thermiques de liquidation de crypto-monnaies vous aident à repérer les zones dangereuses

- Une bonne gestion des risques permet d’éviter la plupart des liquidations

Comment fonctionne la liquidation sur les bourses de crypto-monnaies

Lorsque vous négociez avec un effet de levier, la bourse vous donne un capital emprunté. Pour se protéger, la bourse vérifie constamment si votre garantie est suffisamment solide pour soutenir votre position.

Le collatéral est l’argent que vous déposez pour ouvrir la transaction. Il sert de tampon de sécurité, de garantie que vous pourrez restituer les fonds empruntés. La bourse l’utilise pour couvrir les pertes potentielles.

Si ce tampon devient trop faible, la position n’est plus sûre. C’est ce contrôle en temps réel qui détermine votre prix de liquidation.

Les mécanismes de base

Chaque bourse suit les mêmes étapes de base :

- Vous ouvrez une position à effet de levier. Votre garantie devient la marge qui soutient votre transaction.

- La bourse calcule votre prix de liquidation. Il s’agit du prix auquel votre marge devient trop faible pour maintenir la transaction ouverte.

- Si le marché se rapproche de votre prix de liquidation, votre marge diminue. Plus l’effet de levier est élevé, plus cela se produit rapidement.

- Une fois que votre marge tombe en dessous de l’exigence de maintien, la liquidation est déclenchée. La bourse ferme automatiquement votre position au meilleur prix disponible.

Tout ce processus se déroule instantanément. Vous n’avez pas besoin de confirmer quoi que ce soit. Le système se protège en sortant de votre transaction avant que votre solde ne devienne négatif.

Différences de change

Des plateformes comme Binance, Bybit et OKX utilisent des formules légèrement différentes pour calculer le prix de liquidation. Cependant, elles s’appuient toutes sur les mêmes éléments :

- Votre prix d’entrée

- Votre effet de levier

- Votre montant de garantie

- Votre exigence de marge de maintien

Même de petits mouvements de prix peuvent déclencher une liquidation lorsque l’effet de levier est élevé, c’est pourquoi vous devez comprendre ces mécanismes.

Un exemple concret de liquidation

La liquidation devient beaucoup plus facile à comprendre avec un exemple simple. Suivons un trader débutant depuis le moment où il ouvre une position jusqu’au moment où il se fait liquider.

Étape 1 : Ouverture de la transaction

Anna dispose de 100 $ dans son compte de contrats à terme. Elle ouvre une position longue sur le bitcoin avec un effet de levier de 10x.

- Son argent : 100 $

- Taille totale de la position : 1 000 $ (100 $ x 10)

- Prix d’entrée : 60 000 $

Elle contrôle maintenant environ 0,0166 BTC.

Etape 2 : Calcul du prix de liquidation

Avec un effet de levier de 10x, une baisse d’environ 10% peut anéantir sa marge. Cela signifie que son prix de liquidation est d’environ 54 000 $.

Si le prix du bitcoin tombe à ce niveau, sa garantie de 100 $ disparaît.

Etape 3 : Le prix évolue en sa défaveur

Mettons que le bitcoin tombe à 57 000 $. Voici ce que cela signifie pour Anna :

- Perte : environ 50 $

- Marge restante : 50 $

Elle est déjà à mi-chemin de la liquidation.

Etape 4 : La chute continue

Le bitcoin tombe à 55 000 $.

- Perte : environ 83 $

- Marge à gauche : 17 $

Elle pourrait ajouter plus de marge ici mais choisit de ne pas le faire.

Etape 5 : Bitcoin atteint 54 000 $

Sa perte atteint environ 100 $, ce qui correspond à sa marge totale. La bourse liquide immédiatement sa position.

Etape 6 : Ce que signifie la liquidation

La totalité des 100 $ est perdue. La bourse ferme automatiquement la position parce qu’il n’y a plus de garantie pour couvrir d’autres pertes.

Pourquoi Anna a été liquidée

Anna a été liquidée parce que :

- Elle a utilisé un effet de levier important, ce qui a placé son prix de liquidation très proche.

- Elle n’a pas ajouté de marge supplémentaire lorsque la transaction a évolué en sa défaveur.

- Le marché a continué à baisser, ne laissant aucune marge de manœuvre à sa position.

Cela montre que même des fluctuations de prix normales peuvent liquider une opération à effet de levier lorsque la marge est faible.

Imaginez maintenant le même scénario, mais à une échelle beaucoup plus grande. Au lieu d’une seule personne, ce sont plusieurs personnes qui sont liquidées, entraînant des pertes se chiffrant en millions.

Déclencheurs courants de liquidation

Les liquidations se produisent généralement lorsque le marché évolue plus vite ou plus loin que ce à quoi le trader s’attend. Les débutants pensent souvent que la liquidation n’est due qu’à la « malchance », mais en réalité, plusieurs facteurs prévisibles augmentent le risque.

Si vous comprenez ces déclencheurs, il vous sera beaucoup plus facile de rester en sécurité lorsque vous utilisez l’effet de levier.

Effet de levier élevé

Un effet de levier élevé réduit la distance entre votre prix d’entrée et votre prix de liquidation. Même un petit mouvement en votre défaveur peut anéantir votre garantie.

Par exemple, une position avec un effet de levier de 20 fois peut être liquidée par une variation de prix de seulement quelques pour cent.

Volatilité soudaine

Les marchés des crypto-monnaies évoluent souvent en pics ou en chutes brutales, en particulier lors d’événements d’actualité, de changements de taux de financement ou de liquidations importantes sur d’autres bourses. Lorsque la volatilité augmente, les niveaux de liquidation sont atteints beaucoup plus rapidement.

Faible liquidité ou écarts de prix rapides

Pendant les périodes de faible liquidité, les prix peuvent passer d’un niveau à l’autre sans qu’il y ait beaucoup de transactions entre les deux. Ces écarts peuvent passer outre les ordres stop-loss et pousser les positions directement à la liquidation.

Marge insuffisante

Si un trader n’ajoute pas de garantie supplémentaire lorsque le marché évolue en sa défaveur, sa marge peut tomber en dessous de l’exigence de maintien.

À ce moment-là, la bourse n’a pas d’autre choix que de fermer la transaction.

Risques de la liquidation en crypto

La liquidation n’est pas seulement un petit revers. Pour les débutants, elle peut complètement anéantir un compte s’ils ne comprennent pas à quelle vitesse les transactions à effet de levier peuvent évoluer.

Avant d’utiliser des marges ou des contrats à terme, vous devez connaître les principaux risques encourus.

Perdre la totalité de votre marge

Lorsqu’une position est liquidée, la bourse utilise votre garantie pour couvrir la perte. Dans la plupart des cas, cela signifie que vous perdez tout l’argent que vous avez investi dans la transaction. Même si le marché se redresse par la suite, la position est déjà fermée et ne peut être rouverte.

Glissement de prix lors de mouvements rapides

Lors de fortes fluctuations du marché, le prix auquel la bourse clôture votre position peut être moins bon que prévu. Ce dérapage peut accroître la perte et accélérer la disparition de votre marge.

Les liquidations en cascade

Les liquidations déclenchent souvent d’autres liquidations. Lorsque de nombreux traders à effet de levier ont des prix de liquidation similaires, une chute rapide peut déclencher une réaction en chaîne. Cela peut pousser les prix encore plus bas et provoquer des sorties forcées supplémentaires sur différents marchés.

Pression émotionnelle et mauvaises décisions

Après une liquidation, de nombreux négociants essaient de « regagner la mise » immédiatement. Cela peut conduire à des transactions émotionnelles, à un effet de levier encore plus élevé et à davantage de pertes. Une fois qu’un trader devient émotionnel, il devient beaucoup plus difficile de rester discipliné.

Stratégies pour éviter la liquidation

La liquidation n’est pas aléatoire. La plupart des sorties forcées se produisent parce que les traders prennent trop de risques. Avec quelques habitudes simples, les débutants peuvent protéger leurs soldes et réduire les risques de perdre la totalité de leur marge.

Utiliser un effet de levier plus faible

L’effet de levier est attrayant parce qu’il augmente la taille de votre position. Mais un effet de levier élevé rapproche dangereusement votre prix de liquidation.

L’utilisation d’un effet de levier faible ou modéré donne à votre transaction une plus grande marge de manœuvre sans qu’elle soit liquidée.

Ajouter une marge supplémentaire si nécessaire

Si le marché commence à se retourner contre vous, l’ajout d’un peu plus de garantie peut augmenter votre marge de manœuvre.

Cela réduit le risque d’atteindre le niveau de marge de maintien. Cela réduit le risque d’atteindre le niveau de marge de maintien et donne à votre transaction plus de souplesse en cas de volatilité temporaire.

Utiliser des ordres stop-loss

Un ordre stop-loss ferme votre transaction avant que le prix de liquidation ne soit atteint. Il vous permet de contrôler le montant que vous souhaitez perdre au lieu de laisser la bourse décider.

Si vous êtes débutant, les stop loss sont l’un des outils les plus puissants pour éviter de grosses pertes.

Évitez de négocier en période de volatilité extrême

Les nouvelles importantes, les hausses soudaines de financement et les annonces inattendues peuvent déclencher de grandes bougies sur le graphique. Dans ces moments-là, les prix de liquidation sont plus souvent atteints. Les débutants devraient éviter d’entamer de nouvelles transactions lorsque le marché semble instable.

Maintenir des positions de taille raisonnable

Une position importante nécessite plus de marge et comporte plus de risques. Les petites positions sont plus faciles à gérer et moins susceptibles d’atteindre rapidement le prix de liquidation. Les débutants ont souvent intérêt à négocier de petites positions jusqu’à ce qu’ils acquièrent plus d’expérience.

Qu’est-ce qu’une carte thermique de liquidation de crypto-monnaies ?

Une carte thermique de liquidation cryptographique est un outil visuel qui montre où de grands groupes de traders ont leurs prix de liquidation potentiels.

Il met en évidence les niveaux de prix où les liquidations forcées pourraient se produire si le marché se déplace dans ces zones. Pour les débutants, c’est l’un des moyens les plus faciles de voir où le marché pourrait devenir instable.

La plupart des cartes thermiques utilisent des couleurs pour montrer la densité de ces niveaux de liquidation :

- Les couleurs froides (bleu ou vert) signifient moins d’ordres de liquidation

- Les couleurs chaudes (jaune, orange, rouge) signifient que de nombreuses positions pourraient y être liquidées

Lorsque vous regardez une carte thermique, considérez-la comme une « carte des risques ». Plus la zone est claire, plus les traders ont un effet de levier important sur ce prix.

Pourquoi les cartes thermiques sont importantes

Les cartes thermiques de liquidation aident les traders à comprendre :

- Où le marché pourrait se déplacer ensuite. Les prix gravitent souvent autour de grands groupes parce qu’ils représentent des zones à forte activité commerciale.

- Les cascades de liquidation peuvent se produire. Si une zone claire est atteinte, de nombreuses positions sont fermées en même temps, ce qui peut accélérer le mouvement des prix.

- Les cascades de liquidation sont probables. Un groupe important au-dessus du prix actuel peut entraîner une liquidation à découvert. Une grappe en dessous du prix actuel peut entraîner une vente forcée à long terme.

Ces informations permettent aux débutants d’éviter d’effectuer des transactions à proximité de zones de prix dangereuses.

Comment utiliser les cartes thermiques de liquidation en tant que débutant

Identifier les grands groupes de liquidation

Recherchez les zones claires sur la carte thermique. Ces zones indiquent les endroits où de nombreuses positions seraient liquidées si le marché atteignait ce niveau. Lorsque vous voyez une forte grappe au-dessus ou au-dessous du prix actuel, considérez-la comme une zone d’intérêt.

Évitez d’entrer dans des transactions à proximité d’agrégats importants

Il est risqué d’entrer en position juste en face d’une grosse grappe. Si le marché touche cette zone, les liquidations peuvent pousser le prix plus loin et plus vite que vous ne le pensez.

Les débutants doivent placer leurs entrées et leurs stop-loss loin de ces régions denses.

Surveillez les zones de compression

Si une énorme grappe se trouve au-dessus du prix, les positions courtes deviennent vulnérables. Si le prix grimpe dans cette zone, un short squeeze peut se produire, forçant les positions courtes à se fermer et poussant le prix à la hausse. La même idée s’applique aux positions longues lorsqu’un grand groupe se trouve en dessous du prix.

Utiliser les cartes thermiques avec des indicateurs simples

Vous n’avez pas besoin d’une stratégie complète pour utiliser les cartes thermiques. Combinez-les avec des outils de base tels que le support et la résistance. Si un niveau de résistance fort s’aligne sur une zone de liquidation claire, cette zone peut agir comme un aimant pour le prix.

Regarder les changements soudains

Les cartes thermiques sont mises à jour en temps réel. Si une nouvelle zone claire apparaît, cela signifie souvent qu’un grand nombre de traders ont ouvert de nouvelles positions à effet de levier. Cela peut être le signe d’une volatilité accrue.

Les plus grands événements de liquidation dans l’histoire des crypto-monnaies

Mars 2020 : Le krach COVID

Lors de la panique sur les marchés mondiaux en mars 2020, le bitcoin a chuté de plus de 40 % en une seule journée. Les marchés à terme ont vu des milliards de dollars de positions longues anéanties par la chute brutale des prix. Cet événement est souvent considéré comme l’un des premiers exemples de la dangerosité de l’effet de levier dans le secteur des cryptomonnaies.

Mai 2021 : Le marché haussier à effet de levier excessif

En mai 2021, le marché haussier des cryptomonnaies s’est brusquement retourné. Le bitcoin est passé de plus de 50 000 dollars à moins de 32 000 dollars en quelques jours. À l’époque, de nombreux traders utilisaient un effet de levier extrêmement élevé. Cela a conduit à l’une des plus grandes vagues de liquidation que le marché ait jamais connue, avec des milliards perdus en quelques heures.

2022 : Terra (LUNA) collapse

Lorsque l’écosystème Terra s’est effondré, LUNA et UST sont tombés en chute libre. La rapidité de l’effondrement a déclenché d’énormes liquidations sur les marchés boursiers, réduisant à néant les positions longues sur de nombreux actifs. Cet événement a montré la rapidité avec laquelle l’effet de levier peut s’effondrer lorsqu’un projet majeur échoue.

2022 : échec de FTX

L’effondrement de FTX choque l’ensemble du marché. La liquidité a disparu, la volatilité a explosé et de nombreux négociants en contrats à terme ont été pris dans des écarts de prix soudains. Cela a créé un pic de liquidation massif, en particulier dans les altcoins qui dépendaient fortement de FTX pour le volume d’échange.

Réflexions finales

La liquidation est l’un des plus grands risques dans le trading de crypto-monnaies, en particulier pour les débutants qui apprennent encore comment fonctionne l’effet de levier. Le marché peut évoluer rapidement, et même de petites fluctuations de prix peuvent pousser une position à effet de levier vers son prix de liquidation.

Les traders peuvent éviter de nombreuses erreurs courantes en :

- Comprendre comment les liquidations se produisent

- Qu’est-ce qui les déclenche

- Comment lire des outils tels que les cartes thermiques de liquidation

La clé est de rester patient, de garder des positions raisonnables et de ne jamais risquer plus que ce que vous pouvez vous permettre de perdre.

Lecture suivante : Spot, Leverage, and Futures Trading in Cryptomania : Un guide complet des types, des avantages et des risques