Cos’è la liquidazione in criptovaluta? Una guida per principianti su fattori scatenanti, rischi e come evitarli

Vuk Martinovic

Se si fa trading di criptovalute abbastanza a lungo, si sente ripetere la parola liquidazione. Di solito si presenta quando il mercato si muove velocemente, i tassi di finanziamento aumentano e i trader con una leva finanziaria elevata perdono improvvisamente l’intera posizione.

Perché accade? Come fa una borsa a decidere quando chiudere l’operazione? E, cosa più importante, come si può evitare?

In questa guida, vi spiegherò:

- Cosa significa liquidazione in criptovaluta

- Come funziona

- Cosa la scatena

- Come evitarla

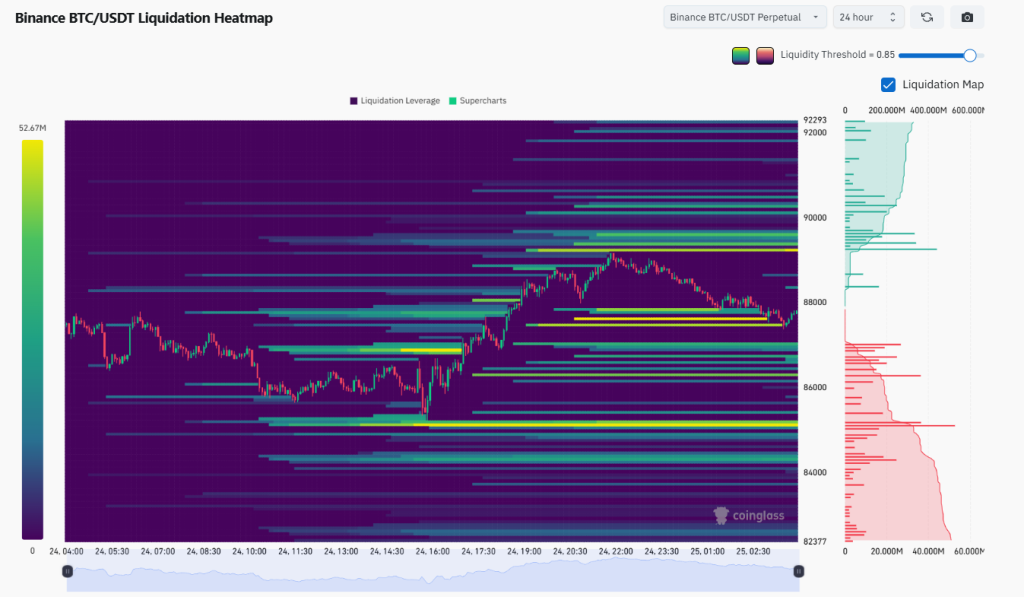

Verrò anche le heatmap di liquidazione delle criptovalute, che evidenziano i livelli di prezzo in cui grandi gruppi di trader potrebbero essere liquidati. Questi strumenti vi aiutano a individuare le zone a rischio prima che il mercato le raggiunga.

Iniziamo!

Conseguenze principali

- La liquidazione avviene quando le garanzie non riescono più a coprire le perdite

- L’elevata leva finanziaria e l’improvvisa volatilità sono i fattori scatenanti più comuni

- Strumenti come le heatmap di liquidazione delle cripto aiutano a individuare le zone di pericolo

- Una buona gestione del rischio previene la maggior parte delle liquidazioni

Come funziona la liquidazione sulle borse di criptovalute

Quando si trada con la leva finanziaria, la borsa vi dà un capitale in prestito. Per proteggersi, la borsa controlla costantemente se la garanzia è sufficientemente forte da sostenere la vostra posizione.

Il collaterale è il denaro depositato per aprire l’operazione. Funge da cuscinetto di sicurezza, una garanzia di poter restituire i fondi presi in prestito. E la borsa lo usa per coprire le potenziali perdite.

La meccanica di base

Ogni scambio segue gli stessi passi fondamentali:

- Aprite una posizione con leva finanziaria. Il vostro collaterale diventa il margine che sostiene il vostro scambio.

- La borsa calcola il prezzo di liquidazione. Questo è il prezzo in cui il vostro margine diventa troppo basso per mantenere aperta la negoziazione.

- Se il mercato si muove verso il vostro prezzo di liquidazione, il vostro margine si riduce. Quanto più alta è la leva finanziaria, tanto più velocemente ciò accade.

- Quando il margine scende al di sotto del requisito di mantenimento, scatta la liquidazione. La borsa chiude automaticamente la vostra posizione al miglior prezzo disponibile.

L’intero processo avviene istantaneamente. Non è necessario confermare nulla. Il sistema si protegge uscendo dall’operazione prima che il vostro saldo diventi negativo.

Differenze di cambio

- Il vostro prezzo di ingresso

- La vostra leva finanziaria

- Il tuo importo di garanzia

- Il tuo margine di mantenimento

Anche piccoli movimenti di prezzo possono innescare la liquidazione quando la leva finanziaria è elevata, ecco perché è necessario comprendere queste meccaniche.

Un esempio di liquidazione nella vita reale

La liquidazione diventa molto più facile da capire con un semplice esempio. Seguiamo un trader principiante dal momento in cui apre una posizione al momento in cui viene liquidata.

Fase 1: Apertura dell’operazione

Anna ha 100 dollari nel suo conto futures. Apre una posizione lunga sul Bitcoin con una leva 10x.

- Il suo denaro: $100

- Dimensione totale della posizione: $1.000 ($100 x 10)

- Prezzo di ingresso: $60.000

Ora controlla circa 0,0166 BTC.

Fase 2: Calcolo del prezzo di liquidazione

Con una leva finanziaria 10x, un calo di circa il 10% può cancellare il suo margine. Ciò significa che il suo prezzo di liquidazione si aggira intorno ai 54.000 dollari.

Se il prezzo del Bitcoin scende a questo livello, i suoi 100 dollari di garanzia sono finiti.

Fase 3: Il prezzo si muove contro di lei

Immaginiamo che il Bitcoin scenda a 57.000 dollari. Ecco che cosa significa per Anna:

- Perdita: circa $50

- Margine rimanente: $50

È già a metà strada verso la liquidazione.

Fase 4: il calo continua

Bitcoin scende a 55.000 dollari.

- Perdita: circa $83

- Margine sinistro: $17

Potrebbe aggiungere altro margine qui, ma sceglie di non farlo.

Fase 5: Bitcoin raggiunge i $54.000

La sua perdita raggiunge circa 100 dollari, ovvero l’intero margine. La borsa liquida immediatamente la sua posizione.

Fase 6: cosa significa liquidazione

Tutti i suoi 100 dollari sono persi. La borsa chiude automaticamente la posizione perché non c’è più alcuna garanzia per coprire ulteriori perdite.

Perché Anna è stata liquidata

Anna è stata liquidata perché:

- Ha utilizzato un’elevata leva finanziaria, che ha fatto sì che il suo prezzo di liquidazione fosse molto vicino.

- Non ha aggiunto margine extra quando l’operazione si è mossa contro di lei.

- Il mercato ha continuato a scendere, non lasciando alla sua posizione alcuno spazio per recuperare.

Questo dimostra come anche le normali oscillazioni di prezzo possano liquidare un’operazione a leva quando il margine è ridotto.

Ora, immaginate lo stesso scenario, ma su una scala molto più elevata. E invece di una sola persona, sono molte le persone che vengono liquidate, causando perdite per milioni.

Le cause comuni di liquidazione

Le liquidazioni avvengono di solito quando il mercato si muove più velocemente o più lontano di quanto un trader si aspetti. I principianti spesso pensano che la liquidazione sia causata solo dalla “sfortuna”, ma in realtà diversi fattori prevedibili aumentano il rischio.

Se si comprendono questi fattori scatenanti, è molto più facile rimanere al sicuro quando si utilizza la leva finanziaria.

Alta leva finanziaria

Un’elevata leva finanziaria riduce la distanza tra il prezzo di entrata e il prezzo di liquidazione. Anche una piccola mossa a vostro sfavore può cancellare la vostra garanzia.

Per esempio, una posizione con leva 20x può essere liquidata da un’oscillazione di prezzo di solo qualche punto percentuale.

Volatilità improvvisa

I mercati crypto spesso si muovono con impennate o cali bruschi, soprattutto in occasione di notizie, variazioni dei tassi di funding o grandi liquidazioni su altri exchange. Quando la volatilità aumenta, i livelli di liquidazione vengono colpiti molto più rapidamente.

Liquidità ridotta o rapidi gap di prezzo

Durante i periodi di bassa liquidità, i prezzi possono saltare da un livello all’altro senza quasi scambi intermedi. Questi gap possono superare gli stop loss e spingere le posizioni direttamente in liquidazione.

Margine insufficiente

Se un trader non aggiunge collaterale extra quando il mercato si muove contro la sua posizione, il margine può scendere al di sotto del requisito di mantenimento.

A quel punto, l’exchange non ha altra scelta che chiudere l’operazione.

Rischi della liquidazione in criptovalute

La liquidazione non è solo una piccola battuta d’arresto. Per i principianti, può spazzare via completamente un conto se non capiscono quanto velocemente possono muoversi le operazioni con leva finanziaria.

Prima di utilizzare i margini o i futures, è necessario essere consapevoli dei principali rischi connessi.

Perdita dell’intero margine

Quando una posizione viene liquidata, la borsa utilizza il vostro collaterale per coprire la perdita. Nella maggior parte dei casi, ciò significa che si perde tutto il denaro investito nell’operazione. Anche se il mercato si riprende in seguito, la posizione è già chiusa e non può essere riaperta.

Slittamento del prezzo durante i movimenti veloci

Durante forti oscillazioni di mercato, il prezzo al quale l’exchange chiude la tua posizione può essere peggiore del previsto. Questo slippage può aumentare la perdita e accelerare la velocità con cui il tuo margine si esaurisce.

Liquidazioni a cascata

Le liquidazioni spesso innescano altre liquidazioni. Quando molti trader con leva finanziaria hanno prezzi di liquidazione simili, un rapido calo può innescare una reazione a catena. Questo può spingere i prezzi ancora più in basso e causare ulteriori uscite forzate in diversi scambi.

Pressione emotiva e decisioni sbagliate

Dopo una liquidazione, molti trader cercano di “riconquistarla” immediatamente. Questo può portare a un trading emotivo, a una leva finanziaria ancora più alta e a maggiori perdite. Una volta che un trader diventa emotivo, diventa molto più difficile rimanere disciplinato.

Strategie per evitare la liquidazione

La liquidazione non è casuale. La maggior parte delle uscite forzate avviene perché i trader assumono troppi rischi. Con alcune semplici abitudini, i principianti possono proteggere i loro saldi e ridurre le probabilità di perdere l’intero margine.

Utilizzare una leva finanziaria inferiore

La leva finanziaria sembra interessante perché aumenta le dimensioni della vostra posizione. Ma una leva elevata spinge anche il prezzo di liquidazione ad avvicinarsi pericolosamente.

Utilizzare una leva bassa o moderata dà al vostro trade più spazio per muoversi senza essere liquidato.

Aggiungi un margine extra quando necessario

Se il mercato inizia a muoversi contro di voi, l’aggiunta di un po’ più di garanzia può aumentare il vostro cuscinetto.

Questo riduce la possibilità di raggiungere il livello di margine di mantenimento. Inoltre, offre al vostro trade una maggiore flessibilità durante la volatilità temporanea.

Utilizzare ordini di Stop Loss

Uno stop loss chiude l’operazione prima che venga raggiunto il prezzo di liquidazione. Ti permette di controllare quanto sei disposto a perdere, invece di lasciare che sia l’exchange a decidere.

Se siete dei principianti, gli stop loss sono uno degli strumenti più efficaci per evitare grosse perdite.

Evitare di fare trading durante la volatilità estrema

Grandi eventi di cronaca, improvvisi picchi di finanziamento e annunci inaspettati possono innescare grandi candele sul grafico. In questi momenti, i prezzi di liquidazione vengono colpiti più spesso. I principianti dovrebbero evitare di entrare in nuove operazioni quando il mercato è instabile.

Mantenere le dimensioni delle posizioni ragionevoli

Una posizione grande richiede un margine maggiore e comporta un rischio maggiore. Le posizioni più piccole sono più facili da gestire e hanno meno probabilità di raggiungere rapidamente il prezzo di liquidazione. I principianti spesso fanno meglio a fare trading di piccole dimensioni fino a quando non acquisiscono maggiore esperienza.

Che cos’è una heatmap di liquidazione delle criptovalute?

Una heatmap di liquidazione delle criptovalute è uno strumento visivo che mostra dove grandi gruppi di trader hanno i loro potenziali prezzi di liquidazione.

Evidenzia i livelli di prezzo in cui potrebbero avvenire le liquidazioni forzate se il mercato si muove in quelle zone. Per i principianti, è uno dei modi più semplici per vedere dove il mercato potrebbe diventare instabile.

La maggior parte delle heatmap utilizza i colori per mostrare quanto sono densi questi livelli di liquidazione:

- Colori freddi (blu o verde) significano un minor numero di ordini di liquidazione

- Colori caldi (giallo, arancione, rosso) significano che molte posizioni potrebbero essere spazzate via

Quando guardate una heatmap, consideratela come una “mappa del rischio”. Più l’area è luminosa, più i trader sono esposti a leva finanziaria a quel prezzo.

Perché le heatmap sono importanti

Le heatmap di liquefazione aiutano i trader a comprendere:

- Dove il mercato potrebbe muoversi prossimamente. I prezzi spesso gravitano verso grandi cluster perché rappresentano aree con un’elevata attività di trading.

- Dove possono verificarsi le cascate di liquidazione. Se viene colpita una zona brillante, molte posizioni si chiudono in una volta sola, il che può accelerare il movimento del prezzo.

- Dove sono probabili gli squeeze. Un grande cluster al di sopra del prezzo corrente può portare a uno short squeeze. Un cluster al di sotto può causare uno squeeze long.

Questi approfondimenti aiutano i principianti a evitare di entrare in operazioni in prossimità di zone di prezzo pericolose.

Come utilizzare le heatmap di liquidazione come principiante

Identificare i grandi cluster di liquidazione

Cercate le aree luminose sulla mappa di calore. Queste zone mostrano dove molte posizioni verrebbero spazzate via se il mercato raggiungesse quel livello. Quando vedete un forte cluster al di sopra o al di sotto del prezzo corrente, consideratelo come un’area di interesse.

Evitare di entrare in operazioni in prossimità di forti cluster

Entrare in una posizione proprio davanti a un grande cluster è rischioso. Se il mercato tocca quell’area, le liquidazioni possono spingere il prezzo più lontano e più velocemente di quanto ci si aspetti.

I principianti dovrebbero posizionare le entrate e gli stop loss lontano da queste regioni dense.

Osserva le zone di squeeze

Se un enorme cluster si trova sopra il prezzo, le posizioni corte diventano vulnerabili. Se il prezzo sale in quell’area, può verificarsi uno short squeeze, che costringe gli short a chiudere e spinge il prezzo verso l’alto. La stessa idea si applica agli squeeze long quando un grande cluster si trova al di sotto del prezzo.

Utilizzare le heatmap con indicatori semplici

Non è necessaria una strategia completa per utilizzare le heatmap. Combinatele con strumenti di base come il supporto e la resistenza. Se un forte livello di resistenza si allinea con una zona di liquidazione brillante, quell’area può agire come una calamita per i prezzi.

Assistere a cambiamenti improvvisi

Le heatmap si aggiornano in tempo reale. Se appare una nuova zona luminosa, spesso significa che un gran numero di trader ha aperto nuove posizioni con leva. Questo può segnalare un aumento della volatilità.

I più grandi eventi di liquidazione nella storia della criptovaluta

Marzo 2020: Il crollo di COVID

Durante il panico del mercato globale nel marzo 2020, il Bitcoin è crollato di oltre il 40% in un solo giorno. I mercati dei futures videro miliardi di dollari di posizioni lunghe spazzate via dal brusco calo dei prezzi. Questo evento è spesso ricordato come uno dei primi esempi di quanto possa essere pericolosa l’alta leva finanziaria nelle criptovalute.

Maggio 2021: Il mercato toro con leva eccessiva

Nel maggio 2021, il mercato toro delle criptovalute si è trasformato improvvisamente. Il Bitcoin è sceso da oltre 50.000 dollari a meno di 32.000 dollari in pochi giorni. All’epoca, molti trader utilizzavano una leva finanziaria estremamente elevata. Questo ha portato a una delle più grandi ondate di liquidazione mai viste sul mercato, con miliardi di dollari persi in poche ore.

2022: crollo di Terra (LUNA)

Quando l’ecosistema Terra collassò, sia LUNA che UST andarono in caduta libera. La velocità del crollo ha innescato enormi liquidazioni in tutte le borse, spazzando via le posizioni lunghe su più asset. Questo evento ha dimostrato quanto velocemente la leva finanziaria possa crollare quando un grande progetto fallisce.

2022: fallimento di FTX

Il crollo di FTX sconvolse l’intero mercato. La liquidità scomparve, la volatilità esplose e molti trader di futures rimasero intrappolati in improvvisi gap di prezzo. Questo ha creato un massiccio picco di liquidazione, soprattutto nelle altcoin che dipendevano pesantemente da FTX per il volume di scambi.

Pensieri finali

I trader possono evitare molti errori comuni

- Capire come avvengono le liquidazioni

- Cosa le scatena

- Come leggere strumenti come le heatmap delle liquidazioni

La chiave è rimanere pazienti, mantenere le dimensioni delle posizioni ragionevoli e non rischiare mai più di quanto ci si possa permettere di perdere.

Prossima lettura: Spot, Leverage, and Futures Trading in Cryptomania: Una guida completa ai tipi, ai vantaggi e ai rischi