Mi a likvidálás a kriptóban? Egy kezdő útmutató a kiváltó okokról, kockázatokról és arról, hogy hogyan kerüljük el őket

Vuk Martinovic

Ha elég sokáig kereskedsz kriptókkal, újra és újra hallani fogod a likvidáció szót. Általában akkor jelenik meg, amikor a piac gyorsan mozog, a finanszírozási ráták megugranak, és a nagy tőkeáttétellel rendelkező kereskedők hirtelen elveszítik a teljes pozíciójukat.

Miért történik ez? Hogyan dönti el egy tőzsde, hogy mikor zárja le a kereskedést? És ami még fontosabb, hogyan kerülheti el?

Ebben az útmutatóban elmagyarázom:

- Mit jelent a likvidálás a kriptóban

- Hogyan működik

- Mi váltja ki

- Hogyan kerülhetjük el

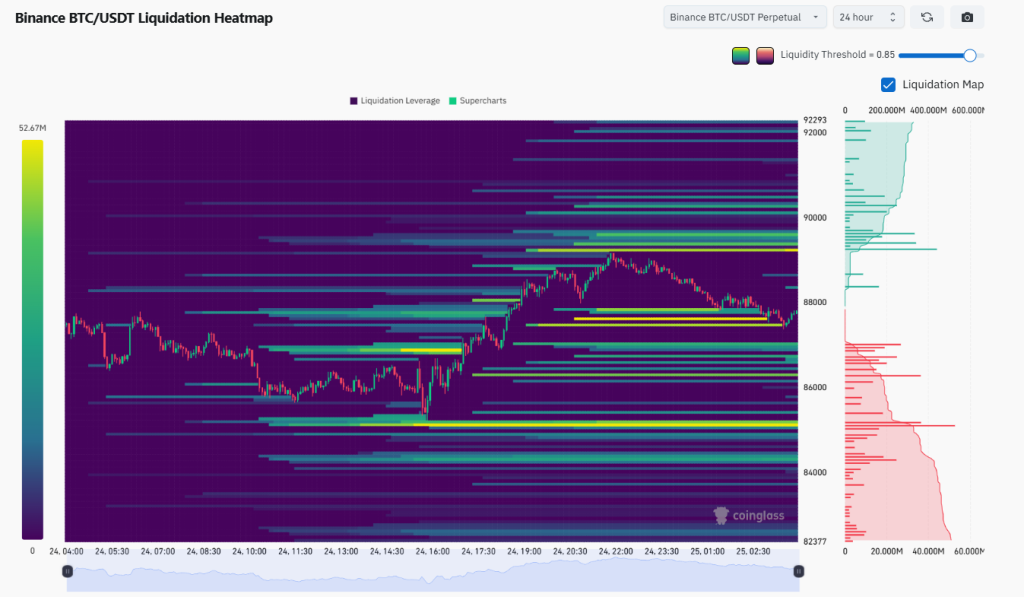

Megnézem a kriptoliquidációs hőtérképeket is, amelyek kiemelik azokat az árszinteket, ahol a kereskedők nagy csoportjait likvidálni lehet. Ezek az eszközök segítenek kiszúrni a kockázati zónákat, mielőtt a piac elérné azokat.

Lássunk hozzá!

A legfontosabb tudnivalók

- Liquidáció akkor következik be, amikor a biztosíték már nem tudja fedezni a veszteségeket

- A magas tőkeáttétel és a hirtelen volatilitás a leggyakoribb kiváltó okok

- Az olyan eszközök, mint a kriptolízis hőtérképek segítenek a veszélyzónák felismerésében

- A jó kockázatkezelés megakadályozza a legtöbb likvidációt

Hogyan működik a likvidálás a kriptotőzsdéken

Ha Tőkeáttétellel kereskedsz, a tőzsde kölcsönkapott tőkét ad neked. Hogy megvédje magát, a tőzsde folyamatosan ellenőrzi, hogy a fedezet elég erős-e ahhoz, hogy támogassa a pozícióját.

A fedezet az a pénz, amelyet a kereskedés megnyitásához letétbe helyezel. Biztonsági pufferként működik, garanciaként arra, hogy a kölcsönvett pénzt vissza tudja adni. A tőzsde pedig az esetleges veszteségek fedezésére használja.

Ha ez a puffer túl kicsi lesz, a pozíciót már nem biztonságos nyitva tartani. Ez a valós idejű ellenőrzés határozza meg a likvidálási árat.

Az alapvető mechanika

Minden tőzsde ugyanazokat az alapvető lépéseket követi:

- Egy tőkeáttételes pozíciót nyitsz. A biztosítékod lesz a kereskedésedet alátámasztó fedezet.

- A tőzsde kiszámítja az Ön likvidálási árát. Ez az az ár, ahol az Ön letétje túl kicsi lesz ahhoz, hogy a kereskedés nyitva maradjon.

- Ha a piac az Ön likvidálási ára felé mozdul, az Ön árrése csökken. Minél nagyobb a tőkeáttétel, annál gyorsabban történik ez.

- Mihelyt az árrésed a fenntartási követelmény alá csökken, a likvidálás elindul. A tőzsde automatikusan lezárja a pozícióját az elérhető legjobb áron.

Ez az egész folyamat azonnal megtörténik. Nem kell megerősítenie semmit. A rendszer megvédi magát azzal, hogy kilép a kereskedésedből, mielőtt az egyenleged negatívvá válna.

Átváltási különbségek

A platformok, mint a Binance, Bybit és OKX kissé eltérő képleteket használnak a likvidálási ár kiszámításához. Azonban mindegyik ugyanazokra az elemekre támaszkodik:

- A belépési árad

- A tőkeáttételed

- A biztosíték összege

- Az Ön tartási különbözeti követelménye

Magas tőkeáttétel esetén még kis ármozgások is kiválthatják a likvidálást, ezért kell megértenie ezeket a mechanizmusokat.

Egy valós likvidálási példa

A likvidálás egy egyszerű példával sokkal könnyebben megérthetővé válik. Kövessünk egy kezdő kereskedőt attól a pillanattól kezdve, hogy megnyit egy pozíciót, egészen addig a pillanatig, amikor likvidálják.

1. Lépés: A kereskedés megnyitása

Anna 100 dollárral rendelkezik a határidős számláján. Hosszú pozíciót nyit Bitcoinra 10x-es tőkeáttétellel.

- A pénze: 100 dollár

- összes pozíció mérete: 1000 dollár (100 dollár x 10)

- Beszállási ár: $60,000

Most körülbelül 0,0166 BTC-t ellenőriz.

2. Lépés: A likvidálási ár kiszámítása

10x tőkeáttétellel egy kb. 10%-os esés eltörölheti az árrését. Ez azt jelenti, hogy a likvidálási ára nagyjából 54.000 dollár körül van.

Ha a Bitcoin ára erre a szintre esik, a 100 dolláros biztosítékának annyi.

3. Lépés: Az ár ellene mozog

Tegyük fel, hogy a Bitcoin 57 000 dollárra esik. A következőt jelenti ez Anna számára:

- Veszteség: körülbelül 50 dollár

- Maradvány: 50 dollár

Már félúton van a felszámolás felé.

4. Lépés: A csökkenés folytatódik

A bitcoin 55.000 dollárra esik.

- Veszteség: körülbelül 83 dollár

- Margin left: $17

Itt több árrést is hozzátehetne, de úgy dönt, hogy nem teszi.

5. Lépés: A Bitcoin eléri az 54.000 dollárt

Vesztesége eléri a nagyjából 100 dollárt, ami a teljes árrése. A tőzsde azonnal likvidálja a pozícióját.

6. Lépés: Mit jelent a likvidálás

A teljes 100 dollárja elveszett. A tőzsde automatikusan lezárja a pozíciót, mert nem maradt fedezet a további veszteségek fedezésére.

Miért likvidálták Annát

Az Annát azért likvidálták, mert:

- Nagy tőkeáttételt használt, ami a likvidálási árát nagyon közel helyezte.

- Nem tett hozzá extra árrést, amikor a kereskedés ellene mozgott.

- A piac folyamatosan esett, így a pozíciója nem hagyott teret a helyreállításra.

Ez azt mutatja, hogy még a normál áringadozás is képes felszámolni egy tőkeáttételes kereskedést, ha a margin kicsi..

Most képzeljük el ugyanezt a forgatókönyvet, de sokkal nagyobb léptékben. És egy ember helyett sok embert likvidálnak, ami milliós veszteségeket okoz.

A felszámolás gyakori kiváltó okai

Liquidációra általában akkor kerül sor, amikor a piac gyorsabban vagy messzebbre mozog, mint amire a kereskedő számított. A kezdők gyakran azt gondolják, hogy a likvidációt csak a „balszerencse” okozza, de a valóságban számos kiszámítható tényező növeli a kockázatot.

Ha megérti ezeket a kiváltó okokat, sokkal könnyebb biztonságban maradni a tőkeáttétel használata során.

Nagy tőkeáttétel

A magas tőkeáttétel csökkenti a belépési ár és a likvidálási ár közötti távolságot. Még egy kis ellened irányuló lépés is eltörölheti a biztosítékodat.

Egy 20-szoros tőkeáttétellel rendelkező pozíciót például már néhány százalékos áringadozás is likvidálhat.

Hírtelen volatilitás

A kriptopiacok gyakran mozognak éles kiugrásokban vagy esésekben, különösen hírek, finanszírozási árfolyam-változások vagy más tőzsdéken történő nagyobb likvidálások idején. Amikor a volatilitás megnő, a likviditási szintek sokkal gyorsabban elérik a szintet.

Vékony likviditás vagy gyors árfolyamrések

Az alacsony likviditású időszakokban az árak egyik szintről a másikra ugorhatnak anélkül, hogy a kettő között sokat kereskednének. Ezek az ugrások átugorhatják a stop-loss megbízásokat, és a pozíciókat egyenesen a likvidálásba hajthatják.

Elégtelen árrés

Ha egy kereskedő nem ad extra biztosítékot, amikor a piac ellene mozog, a fedezetük a fenntartási követelmény alá eshet.

Az árutőzsdének ekkor nincs más választása, mint lezárni a kereskedést.

A likvidálás kockázatai a kriptóban

A likvidálás nem csak egy kis visszaesés. A kezdők számára teljesen eltörölheti a számlát, ha nem értik, milyen gyorsan mozoghatnak a tőkeáttételes kereskedések.

A margin vagy határidős ügyletek használata előtt tisztában kell lennie a főbb kockázatokkal.

A teljes árrés elvesztése

A pozíció felszámolásakor a tőzsde az Ön biztosítékát használja fel a veszteség fedezésére. A legtöbb esetben ez azt jelenti, hogy elveszíti az összes pénzt, amit a kereskedésbe fektetett. Még ha a piac később helyre is áll, a pozíció már le van zárva, és nem nyitható újra.

Árfolyam-csúszás gyors mozgások során

A hirtelen piaci kilengések során előfordulhat, hogy a vártnál rosszabb árfolyamon zárja a tőzsde a pozícióját. Ez a csúszás növelheti a veszteséget, és felgyorsíthatja, hogy milyen gyorsan tűnik el az árrésed.

Kaszkádos likvidálások

A likvidálások gyakran további likvidálásokat váltanak ki. Ha sok tőkeáttételes kereskedőnek hasonló likvidálási ára van, egy gyors esés láncreakciót indíthat el. Ez még lejjebb nyomhatja az árakat, és további kényszerű kiszállásokat okozhat a különböző tőzsdéken.

Emotionális nyomás és rossz döntések

A felszámolás után sok kereskedő megpróbálja azonnal „visszanyerni”. Ez érzelmi kereskedéshez, még nagyobb tőkeáttételhez és még több veszteséghez vezethet. Ha egy kereskedő egyszer érzelmessé válik, sokkal nehezebb lesz fegyelmezettnek maradnia.

Stratégiák a felszámolás elkerülésére

A likvidálás nem véletlenszerű. A legtöbb kényszerű kiszállás azért történik, mert a kereskedők túl sok kockázatot vállalnak. Néhány egyszerű szokással a kezdők megvédhetik egyenlegüket, és csökkenthetik a teljes árrés elvesztésének esélyét.

Kisebb tőkeáttételt használjon

A tőkeáttétel azért tűnik vonzónak, mert növeli a pozíció méretét. De a nagy tőkeáttétel veszélyesen közelíti a likvidálási árat is.

Az alacsony vagy mérsékelt tőkeáttétel használata nagyobb mozgásteret biztosít a kereskedésednek anélkül, hogy likvidálásra kerülne.

Adj hozzá extra árrést, ha szükséges

Ha a piac ellened kezd mozogni, egy kicsit több biztosíték hozzáadásával növelheted a pufferedet.

Ez csökkenti annak az esélyét, hogy elérje a fenntartási különbözet szintjét. Emellett nagyobb rugalmasságot biztosít a kereskedésednek az átmeneti volatilitás során.

Használjon stop-loss megbízásokat

A stop-loss megbízás a likvidálási ár elérése előtt lezárja a kereskedést. Ez lehetővé teszi, hogy Ön szabályozza, mennyit szeretne veszíteni ahelyett, hogy a tőzsdére bízná a döntést.

Ha kezdő vagy, a stop loss az egyik legerősebb eszköz a nagy veszteségek megelőzésére.

Kerüld a kereskedést extrém volatilitás idején

A nagyobb hírek, a hirtelen finanszírozási kiugrások és a váratlan bejelentések nagy gyertyákat indíthatnak el a grafikonon. Ezekben a pillanatokban a likvidációs árfolyamok gyakrabban csapódnak le. A kezdőknek kerülniük kell az új kereskedések megkezdését, amikor a piac instabilnak tűnik.

Tartsuk a pozícióméreteket ésszerűnek

A nagy pozíció nagyobb árrést igényel és nagyobb kockázatot hordoz. A kisebb pozíciókat könnyebb kezelni, és kevésbé valószínű, hogy gyorsan elérik a likvidálási árat. A kezdők gyakran jobban járnak, ha kicsiben kereskednek, amíg nem szereznek több tapasztalatot.

Mi az a kripto likvidációs hőtérkép?

A kripto likvidációs hőtérkép egy vizuális eszköz, amely megmutatja, hogy a kereskedők nagy csoportjainak hol vannak a potenciális likvidációs áraik.

Kiemeli azokat az árszinteket, ahol kényszerlikvidálásokra kerülhet sor, ha a piac ezekbe a zónákba mozog. Kezdők számára ez az egyik legegyszerűbb módja annak, hogy lássák, hol válhat a piac instabillá.

A legtöbb hőtérkép színekkel mutatja, hogy milyen sűrűek ezek a likvidációs szintek:

- A hűvös színek (kék vagy zöld) kevesebb likvidálási megbízást jelentenek

- A meleg színek (sárga, narancssárga, piros) azt jelentik, hogy sok pozíciót törölhetnek ott

Ha a hőtérképet nézi, gondoljon rá úgy, mint egy „kockázati térképre”. Minél világosabb a terület, annál nagyobb tőkeáttétellel ülnek a kereskedők az adott árfolyamon.

Miért fontosak a hőtérképek

A likvidációs hőtérképek segítenek a kereskedőknek megérteni:

- Hol mozoghat legközelebb a piac. Az árak gyakran vonzódnak a nagy klaszterekhez, mert ezek a nagy kereskedési aktivitású területeket képviselik.

- Ahol likvidációs kaszkádok alakulhatnak ki. Ha egy világos zónát érnek el, sok pozíció egyszerre zár, ami felgyorsíthatja az ármozgást.

- Hol valószínűsíthető a szorítás. Egy nagy klaszter az aktuális árfolyam felett short szorításhoz vezethet. Egy alatta lévő klaszter long squeeze-t okozhat.

Ezek a meglátások segítenek a kezdőknek elkerülni, hogy veszélyes árzónák közelében lépjenek be a kereskedésekbe.

Hogyan használjuk a likvidációs hőtérképeket kezdőként

A nagy likvidációs klaszterek azonosítása

Keresd a világos területeket a hőtérképen. Ezek a zónák azt mutatják, ahol sok pozíciót törölnének el, ha a piac elérné ezt a szintet. Ha egy erős klasztert lát az aktuális árfolyam felett vagy alatt, kezelje azt érdekes területként.

Kerülje az erős klaszterek közelében történő kereskedések megkezdését

Kockázatos közvetlenül egy nagy klaszter előtt pozícióba lépni. Ha a piac megérinti ezt a területet, a likvidálások tovább és gyorsabban nyomhatják az árat, mint amire számítasz.

A kezdőknek a belépéseket és a stop-lossokat ezektől a sűrű régióktól távol kell elhelyezniük.

Figyeljen a szorító zónákra

Ha egy hatalmas fürt ül az ár felett, a short pozíciók sebezhetővé válnak. Ha az ár ebbe a területbe emelkedik, short squeeze történhet, ami a shortok bezárására kényszeríti a shortokat, és magasabbra tolja az árat. Ugyanez a gondolat érvényes a hosszú kiszorításokra is, ha egy nagy klaszter az ár alatt ül.

Hőtérképek használata egyszerű indikátorokkal

Nincs szükséged teljes stratégiára a heatmaps használatához. Kombináld őket olyan alapvető eszközökkel, mint a támasz és ellenállás. Ha egy erős ellenállási szint egy fényes likvidálási zónával sorakozik fel, akkor ez a terület mágnesként hathat az árra.

Nézz a hirtelen változások után

A hőskártyák valós időben frissülnek. Ha egy új világos zóna jelenik meg, az gyakran azt jelenti, hogy nagyszámú kereskedő nyitott friss tőkeáttételes pozíciókat. Ez jelezheti az előttünk álló fokozott volatilitást.

A kriptotörténelem legnagyobb likvidációs eseményei

2020. március: A COVID összeomlása

A 2020. márciusi globális piaci pánik során a Bitcoin egyetlen nap alatt több mint 40 százalékot zuhant. A határidős piacokon több milliárd dollárnyi hosszú pozíciót töröltek el, mivel az árak meredeken zuhantak. Erre az eseményre gyakran úgy emlékeznek, mint az egyik legkorábbi példájára annak, hogy milyen veszélyes lehet a magas tőkeáttétel a kriptóban.

2021. május: A túlzottan tőkeáttételes bikapiac

2021 májusában a kripto bikafutás hirtelen fordulatot vett. A Bitcoin 50 000 dollár feletti szintről napok alatt 32 000 dollár alá esett. Abban az időben sok kereskedő rendkívül magas tőkeáttételt használt. Ez a piac valaha látott egyik legnagyobb likvidációs hullámához vezetett, amely órák alatt milliárdokat veszített.

2022: Terra (LUNA) összeomlás

Amikor a Terra ökoszisztéma összeomlott, a LUNA és az UST is szabadesésbe került. Az összeomlás gyorsasága hatalmas likvidációkat indított el a tőzsdéken, ami több eszköz hosszú pozícióit is eltörölte. Ez az esemény megmutatta, milyen gyorsan összeomolhat a tőkeáttétel, ha egy nagy projekt kudarcot vall.

2022: FTX kudarc

Az FTX összeomlása sokkolta az egész piacot. A likviditás eltűnt, a volatilitás felrobbant, és sok határidős kereskedő hirtelen árrésekbe került. Ez hatalmas likvidációs hullámot okozott, különösen az altcoinoknál, amelyek kereskedési volumene nagymértékben függött az FTX-től.

Végső gondolatok

A likvidáció az egyik legnagyobb kockázat a kriptokereskedésben, különösen a kezdők számára, akik még mindig tanulják, hogyan működik a tőkeáttétel. A piac gyorsan mozoghat, és már kis áringadozások is a likvidálási ár felé tolhatják a tőkeáttételes pozíciót.

A kereskedők számos gyakori hibát elkerülhetnek:

- megértik, hogyan történnek a likvidálások

- Mi váltja ki őket

- Hogyan olvassuk az olyan eszközöket, mint a felszámolási hőtérképek

A kulcs az, hogy maradj türelmes, tartsd a pozíciók méretét ésszerűnek, és soha ne kockáztass többet, mint amennyit megengedhetsz magadnak, hogy elveszíts.

Következő olvasmány: Spot, tőkeáttétel és határidős kereskedés a kriptóban: Átfogó útmutató a típusokról, előnyökről és kockázatokról